首页>多家房企美元债持续下跌 房地产面临整体信用危机

来源:中国网地产 2021-10-13 16:37:22 作者:崔瑞婷

2021年,国内房地产市场压力陡增,房住不炒、三线四档、两集中供地等调控政策影响渐显,导致部分房企拿地积极性降低、土地流拍率增加、商票逾期兑付、美元债违约等危机事件出现。

在宏观调控的大背景下,房企发债规模持续收缩,融资成本不断抬升,加之到期债务的压力,致使房企流动性风险加剧,资本市场对行业信心不足,整个行业都面临信用危机。

绿地、禹洲、新城等多家房企美元债跌幅创纪录

据不完全统计,进入10月以来,先后有绿地控股、雅居乐、绿城中国、合生创展、新城发展、禹洲集团等多只地产美元债出现大幅下跌。业内人士表示,美元债作为信用债,此次普跌除部分房企兑付不及时、融资政策收紧等因素外,花样年的违约事件无疑也是其导火索。

10月4日,刚刚宣布出售彩生活核心资产的花样年突然暴雷,其发布公告称公司于2016年发行的5年期约2.06亿美元的未偿还票据已到期且未付款,构成实质性违约,公司股份及债务证券将继续停牌。

公告一出,引发业内高度关注。而受这一事件的影响,国庆小长假期间多只美元债跌幅创纪录。

10月4日,绿地控股2022年6月到期美元债跌幅创纪录。截至当天上午8:55,该公司6.75%债券每1美元跌5美分,至76.1美分。这是该债券2019年6月发行以来的最大单日跌幅。

同日合生创展集团2024年5月到期美元债跌幅创纪录。截至当天上午11:14,该公司7%债券每1美元跌3.2美分,至91.1美分。这是该债券2021年5月发行以来的最大单日跌幅。

10月7日,绿城中国2025年7月到期美元债、雅居乐2025年10月到期美元债跌幅创纪录。此外,荣盛发展2022年到期票息8.95%的美元债、佳兆业2024年到期票息9.375%的美元债、时代中国2022年到期票息为5.3%的美元债、当代置业2022年到期票息为11.8%的美元债均出现不同程度的下跌。

10月9日,阳光城、融信、佳兆业、路劲、绿城、中骏等房企发行的13笔美元债也出现了3%-10%的跌幅。

10月11日,新力控股集团发布公告称,公司于10月18日到期的2.5亿美元债及最后一期利息可能会违约,并有可能触发其他债券的交叉违约,新力控股还表示将继续停牌。资料显示,新力控股境外债务本金总额达10.05亿美元。

自2016年“930新政”后,房地产调控收紧,境内融资环境趋严,美元债发行规模实现猛增,成为房企的重要融资渠道之一。但随着楼市调控政策的不断收紧,叠加贸易条件恶化等因素,未来美元债违约或增加,净融资额或减少,市场仍将风波不断。

发债规模收缩 房企融资难或将持续

债务违约频发反映了房企当下融资难的困境。

据贝壳研究院房企融资报告显示,前三季度房企境内外债券融资累计约7689亿元,同比下降21%,降幅进一步扩大。在市场和政策的双向挤压下,房企融资量持续减少。

其中,境外发债折合人民币约2370亿元,同比下降35%;融资平均票面利率为8.06%,较第二季度上升144个基点。发债规模收缩的同时,票面利率不断抬升,以9月为例,17笔境外债券中,7笔票面利率处于10%以上的高利率。

而进入10月,目前只有海伦堡一家公司成功发行2.7亿美元高级绿色债券。其中1.68亿美元用于提前交换2021年到期债券,并同步成功新发行1.02亿美元债,收益率为11%,融资成本不低。

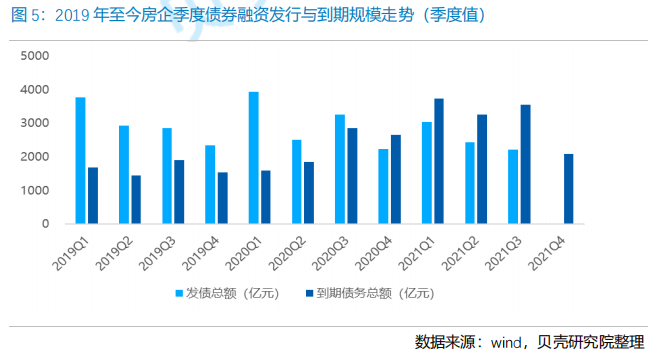

值得注意的是,自2020年四季度以来,受金融监管影响,新增发债规模长期低于到期债务规模,连续4个季度新增发债净额为负。

贝壳研究院预计2021年四季度到期债务规模将达2089亿元,相较前三季度偿债压力有所缓解,但仍处于历史较高位。展望第四季度,房地产金融严监管仍将持续,伴随着行业信用危机的显现,房企融资难或将持续,加速销售回款仍是企业的首要任务。

房企积极回购美元票据以提振市场信心

从商票逾期兑付到美元债违约,从小房企到头部企业,2021年房企暴雷事件的频发使资本市场恐慌情绪不断蔓延。为提振市场信心,多家企业开启自救,纷纷回购票据。

据不完全统计,10月前后,中梁控股回购450万美元票据,龙光集团回购1000万美元优先票据,融信中国回购本金额610万美元优先票据,弘阳地产购回本金总额300万美元票据等。此外,阳光城、禹洲集团等多家房企公布近期美元债务回购计划。

回购票据只是一种手段,面对短期内难以解决的债务危机,房企需要做的还有更多,但摆在企业面前的选择却不多。面对严格的调控政策、低迷的市场环境,在回款难度增加、融资渠道受阻的情况下,企业更应该思考是如何转型自救,提高自己的盈利能力。

当前阶段,房地产已经进入深度调整期,行业格局正在重塑。这既是房企自我调节的阵痛期,也是其实现转型发展的“窗口期”,只有抓住机遇,实现降负债、提能力、增盈利,才能实现自身长久稳定发展,房地产市场也会越发平稳。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产