上市故事总是充满想象力,但想象力易碎,一不小心就会被资本打翻在地。中奥到家(01538.HK)或是其一。

作为物业管理行业第三家上市公司,中奥到家在上市第二年即给投资者带来“惊喜”:公司业绩出现亏损。从2015年11月25日正式登陆资本市场到2020年4月27日披露2019年报,中奥到家的股价从上市当日的最高点1.953港元狂泻71.84%至2019年报发布当日的0.55港元,市值仅为4.55亿港元。而股价、市值双杀的背后,是中奥到家的艰难转型。

价值创造力表现不佳 股价与市值一蹶不振

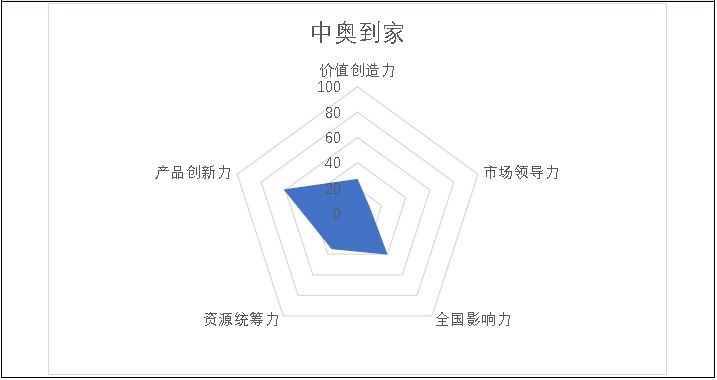

据上市物业公司综合实力测评结果显示,中奥到家排名第11,综合得分为148.53分。

来源:北京林业大学程鹏研究团队

在市场领导力、全国影响力、资源统筹力等3个维度中,中奥到家均处于行业中游,这表明其在整体营收与规模、全国布局及挖掘现有资源和资产潜力方面达到行业平均水平。

在价值创造力维度中,中奥到家处于上市物业公司中下游,表明其在为股东持续创造高于市场平均价值方面亟需加强;在产品创新力维度中,中奥到家处于行业前列,表明其在新业务探索方面持续发力并取得一定成果。

自上市以来,中奥到家的股价震荡下行。早在2017年3月13日,中奥到家发布盈利警告,称公司由于扩大线上线下“O2O”平台的客户基础以发展O2O业务导致投入增加,致使拥有人应占利润较2015年同期大幅下跌,甚至可能出现亏损。在此后3个月,中奥到家的股价从预警当日1.09港元大幅下跌62.57%至0.408港元,这也是中奥到家股价的最低点。

随后的2017年4月25日,中奥到家发布2016年报,公司当年亏损335万元,其中O2O业务毛利亏损1283万元,刷新投资者对物业公司的认知。此后,除2018年第2季度、第3季度股价有明显回升外,其余时间股价均低位运行。

在此期间,中奥到家营收从2016年6.35亿元涨至2019年15.19亿元,四年间涨幅高达139.23%;在管面积也从2016年的4459.5万平方米涨至6535.3万平方米,四年间涨幅达46.55%;同期股价则由2016年报发布当日收盘价1.09港元跌至2019年报发布当日收盘价0.55港元。相比营收与在管面积,中奥到家的股价不仅未实现上涨,反而下跌49.54%,这也反映出资本市场对中奥到家的未来发展并不看好。

2019年4月30日,中奥到家完成对辉煌房地产及辉煌置业的收购,同时开展房地产代理业务,当年实现营收1.86亿元;清洁及绿化业务取得的营收也从2018年的4.7万元涨至2019年的3159.5万元。据统计,上述两项业务营收累计占总营收的比重为14.31%。尽管非物业服务新赛道初现雏形,但很难对中奥到家在资本市场的表现起到提振作用。

发展战略出现失误 业务转型迫在眉睫

通过中奥到家近几年的发展可以看出,资本市场的反馈并非空穴来风。根据中奥到家2016年报显示,其已经正式将O2O平台外包,以节约成本、控制支出;2017年,中奥到家O2O业务实现毛利21万元,业务贡献已经非常有限,这也反映出前期发展战略出现失误;在中奥到家2018年报中,已经没有关于O2O的相关描述。

战略失误,让中奥到家不得不把转型提上日程。除放弃部分业务外,中奥到家同时也在其他方面发力。年报显示,2019年中奥到家的业务线新增清洁及绿化业务、房地产代理业务等。与此同时,还对2018年的部分收入进行调整。

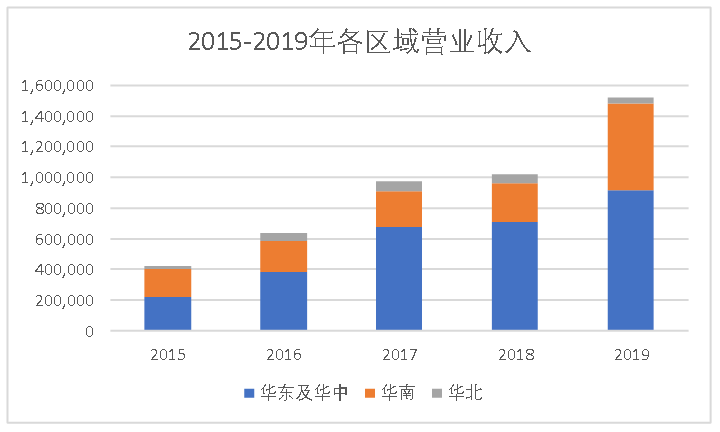

来源:中奥到家2015-2019年报

除业务调整外,中奥到家也在公司布局方面进行优化。

2015-2019年,中奥到家华东及华中营收分别为2.21亿元、3.81亿元、6.76亿元、7.06亿元、9.13亿元,占比分别为52.69%、59.92%、69.18%、69.04%、60.11%;华南区域营收分别为1.79亿元、2.01亿元、2.35亿元、2.53亿元、5.68亿元,占比分别为42.71%、31.68%、24.09%、24.70%、37.41%;华北区域营收从2017年开始逐步下降,三年间营收跌幅达42.69%,营收占比亦从2016年最高点8.40%下降至2019年的2.49%。不难推测,中奥到家基本围绕华东及华中、华南两大核心区域发展,一方面逐步聚焦成熟区域,另一方面退出营收、利润贡献较小的区域。

中奥到家官网亦对此进行了说明,2020年中奥到家将进行总部大楼搬迁,新总部大楼位于佛山太平洋鼎旺商业中心。后续其将立足于佛山顺德,放眼粤港澳大湾区。

在规模扩张愈发艰难的情况下,中奥到家也适时调整策略,进行行业价值链上下游整合;除坚持市场拓展、做大规模外,也通过收购保安服务公司等措施整合上下游资源,更好地发挥协同效应。

退出面积居高不下 高毛利业务逐步萎缩

转型之外,中奥到家面临越来越多的发展困境。

2016-2019年,中奥到家非住宅在管面积分别为679.4万平方米、683.6万平方米、737.1万平方米、770.9万平方米,在在管面积中的占比分别为15.23%、12.53%、12.95%、11.80%,除2018年有所反弹外,其余各年份占比均持续下降。

除非住宅业态占比逐步下降外,中奥到家整体的在管面积也增长过慢。2017-2019年中奥到家在管面积分别为5456.1万平方米、5690.7万平方米、6535.3万平方米,涨幅分别为22.35%、4.30%、14.84%,3年间累计涨幅仅为19.78%,远低于头部物业公司及规模相近的上市物业公司。

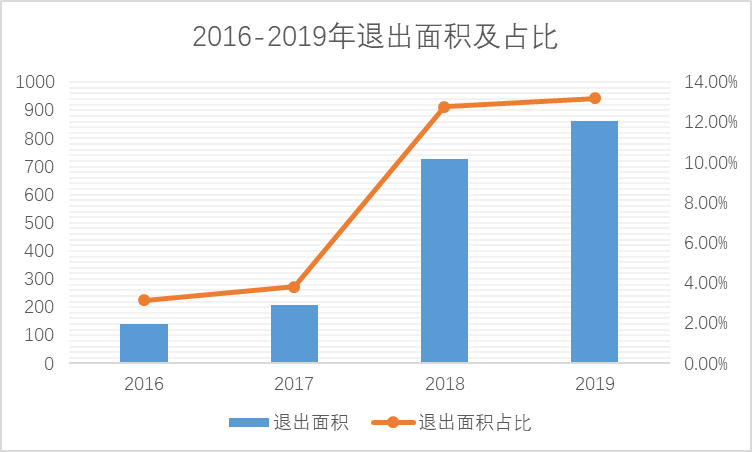

来源:中奥到家2016-2019年报

究其原因,中奥到家作为第三方物业公司,缺乏关联地产公司支撑,规模增长相对乏力。值得注意的是,中奥到家退出面积也在大幅增加。据悉,2016-2019年,中奥到家退出面积分别为140万平方米、208万平方米、727万平方米、863万平方米,四年间涨幅高达516.21%,退出面积占当年在管面积的比重分别为3.14%、3.81%、12.77%、13.19%。其中,2018年和2019年连续两年退出面积占比均超10%。如果退出面积持续增加,且占比较高,中奥到家的营收恐难以保障。

此外,中奥到家还面临高毛利业务逐步萎缩的问题。2015-2019年,中奥到家协销业务营收分别为6613.7万元、5573.1万元、4318.7万元、4150.3万元、4036.1万元,营收占比分别为15.74%、8.77%、4.42%、4.06%、2.66%。上述数据表明,中奥到家的营收与营收占比双双下降,特别是2019年营收占比已不足3%。而协销业务营收下降不仅会影响中奥到家整体的盈利表现,同时其潜在可接管新项目数量也会下降。

一直以来,不少物业公司都以“高估值”为傲。但随着物业公司前赴后继地登陆资本市场,故事的吸引力也在打折扣。就中奥到家而言,其发展正在面临多重挑战。例如,物业服务方面,在管项目退出面积居高不下、非住宅业态增长乏力、规模扩张有限等;增值服务方面,尤其是业主增值服务方面的探索并不理想,目前仅通过收购房地产经纪公司开展房地产代理业务,生活服务等业务尚未取得明显成效。由此可知,中奥到家虽为资本市场的老炮儿,但其要走的路依然漫长。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产