首页>IPO视界|港交所后备团再添新军 张量领实地赴港IPO

来源:中国网地产 2020-05-26 14:56:58 作者:李宇一

寻求低成本融资与更大的市场份额,成为赴港上市房企的共同诉求。据统计,目前境内赴港上市房企超过170家。截至2020年4月底,仍有18家在港交所排队IPO的房企及房企分拆业务公司。

如今,赴港IPO大军中又添一员。5月20日晚间,实地地产集团(下称“实地地产”)在港交所提交招股书。坊间对于实地地产的关注,大多集中于董事长张量身上。除去地产二代的标签,张量的多重身份也随之浮出水面。

赴港上市 接受审视

实地地产始于广州,并在2006年成立。早在成立之初,仅在广东中山有一个30万平方米的地产开发项目。目前,公司专注于大湾区住宅物业,并以覆盖至长三角地区、华中地区、华北地区等。招股书显示,截至2020年3月31日,实地地产在大湾区、长江三角洲地区、京津冀地区、华中和中国西部核心城区及华北地区选定城市的14个省份或直辖市的25个城市合共持有37个处于不同发展阶段的地产项目,总建筑面积为14.3百万平方米。

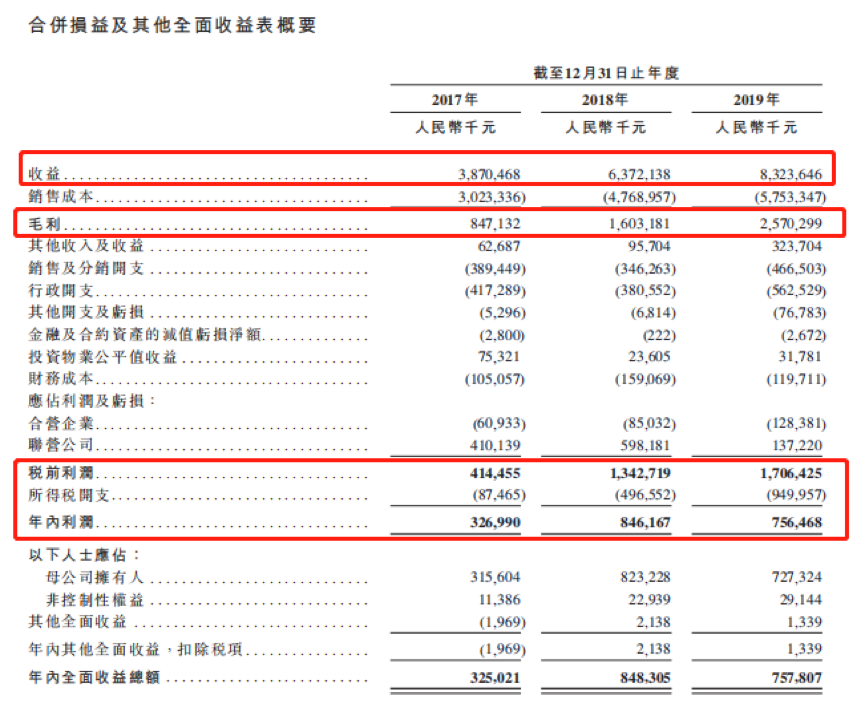

核心财务数据方面,2017-2019年,实地地产收益分别为38.70亿元、63.72亿元、83.24亿元,2018-2019年同比增速分别为64.65%、30.63%,总收益年复合增长率达到46.6%。此外,期内税前利润分别为4.14亿元、13.43亿元、17.06亿元,年复合增长率达102.9%。2017-2019年的年内利润分别为3.27亿元、8.46亿元、7.56亿元,2018同比增158.72%,2019年同比降10.64%。

2017-2019年,实地地产毛利分别为8.47亿元、16.03亿元及25.7亿元,毛利率分别为21.9%、25.2%、30.9%,毛利率的显著提升也是其财务数据的一大亮点。

来源:实地地产招股书

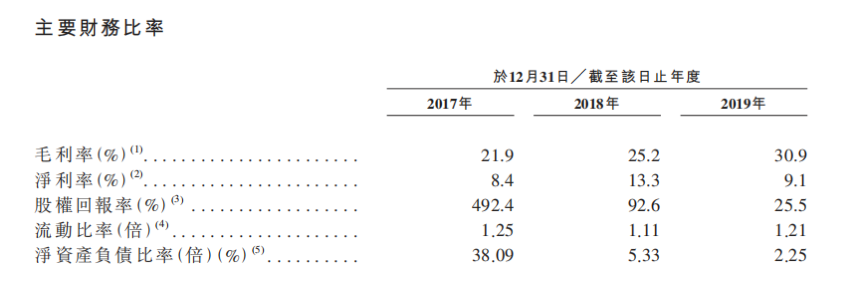

由于权益总额的增加,2017年-2019年,实地地产的净资产负债比率由2017年的38.09倍降至2019年2.25倍。虽然仍高于行业平均水平,但已经呈现明显下降趋势。

来源:实地地产招股书

招股书显示,截至2019年12月31日,实地地产的资本承诺为49.00亿元。同日,银行及其他借款合共约70.39亿元,须在截至2021年12月31日止两个年度内偿还。

面对偿债压力,实地地产也给出具体的偿债方案:计划透过预售及销售物业所得款项、新增银行借款或再融资以及发行公司债券拨付该等还款义务。数据显示,截至2019年12月31日,银行及其他金融机构信贷融资总额为161.82亿元。

此外,实地地产在招股书中对“募资所得款计划用途”做了说明。其表示,募资所得款用于偿还现有贷款的大部分,包括于2024年6月到期的七年期商业贷款未偿还结余6.57亿元以及2022年到期的三年期商业贷款未偿还结余2.28亿元。

为此,实地地产董事局认为,集团有充足的未动用银行融资及内部资源用以偿还到期债务,以履行现有及未来开发项目的资本承诺。

截至2020年3月末,实地地产总土地储备1016万平方米,其中包括可出售或可出租建筑面积55.44万平方米的已竣工物业;总规划建筑面积624.2万平方米的开发中物业;及总规划建筑面积337.29万平方米留作未来开发的物业。

值得注意的是,经过十几年的发展,实地地产重庆区域的土地储备超越大本营广州,占比达到16.5%。此外,遵义土地储备也达到11.1%,实地地产全国化程度在逐步加强。此次赴港上市,有助于实地地产拓宽融资渠道,进一步完善其全国化的布局。

不止地产 多面张量

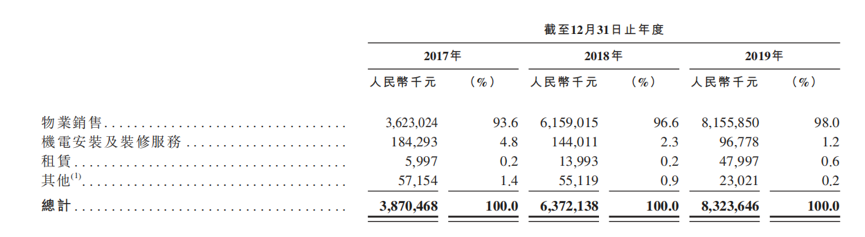

除物业销售之外,实地地产第二大业务就是机电安装及装修服务。

来源:实地地产招股书

招股书显示,2017-2019年间,实地地产机电安装及装修服务业务年营收分别为1.84亿元、1.44亿元、9678万元。而这一业务,与富力有着长期密切联系。

关于张量,还有一个更为人熟知的称号“富力地产联席董事长兼总裁张力的独子”。2003年张量从加拿大学成归来创立恒量建设集团,恒量建设是一个与房地产相关的综合集团。在早期,该公司与富力地产业务来往频繁,同时承接富力多个住宅小区与甲级写字楼的建造和装修等工程。

实地集团早期法人为张小林,即张力的胞兄、张量的大伯。因此,实地地产一直被视为富力系的企业。

直到2015年,恒量建设开年新春大会上提出“增加非富力业务,打造自己的品牌”,之后恒量建设更名为实地建设集团。

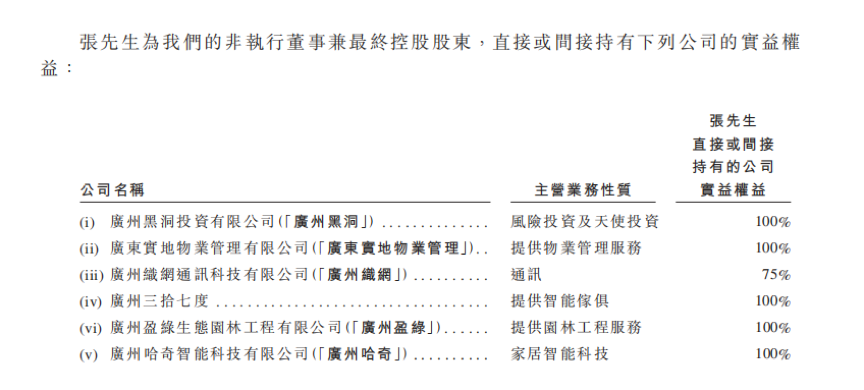

来源:实地地产招股书

关于张量,可以用“多面手”来形容,他在其他上市公司担任多个董事职位。

自2012年3月起于主要从事建筑及煤矿开发的力量矿业能源有限公司(于联交所主板上市,股份代号为1277)担任执行董事兼董事长,主要负责上述上市公司的整体业务方向和战略规划。

自2017年12月起担任主要从事娱乐业务的传递娱乐有限公司(前称天马影视文化控股有限公司,股份代号为1326, 于2012年在联交所GEM上市,后于2015年转于联交所主板上市)的执行董事兼董事长。

自2018年6月于主要从事半导体业务的公司脑洞科技有限公司(前称泰邦集团国际控股有限公司,股份代号为2203,于2015年在联交所GEM上市,后于2017年转于联交所主板上市)担任执行董事。

实地地产若成功上市,将成为张量控制下的第4家上市公司。

对于实地地产的定位,张量有一套自我的战略目标,就是将地产与科技结合。

2018年,实地地产正式提出构建SLS(Smart Life System)智慧人居系统的战略设想,成为首个自行研发底层数据系统的房地产企业。招股书显示,实地地产专注在大湾区开发智慧住宅物业,且已在长江三角洲地区、华中和中国西部核心地区及华北地区有高增长潜力的其他城市建立战略布局。

围绕实地集团的智慧人居生态系统建设,张量还在自身所掌握的领域投资了哈奇智能、小狗机器人、逗号科技等产品。

值得一提的是,张量为发展实地地产,重金招揽一批颇具知名度的明星经理人。2017年1月,前“百度太子”李明远赴任实地地产总裁,成为中国少有的互联网领域出身的地产公司总裁;2019年3月,原泰禾集团CFO李斌入职实地集团并担任CFO一职;2019年11月,原碧桂园副总裁刘森峰加盟实地并担任总裁。通过招股书可知,4月24日,刘森峰已被委任为执行董事兼首席执行官,负责实地地产的整体物业发展及日常管理;2020年3月实地集团迎来中海系副总裁刘军担任副总裁。

诸多迹象表明,张量带领下的实地地产,准备大干一场。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产