回顾2017年,在“防范系统性金融风险”论调基础上,金融监管力度逐步加强,房地产业融资渠道不断收窄。多部委均表示要规范房企融资,推动房地产业去杠杆和降风险。

“去杠杆”带来的是紧货币、紧信用和利率抬升,2018年大量非标融资面临着到期后的再融资问题,也是实体经济面临的最大再融资压力,从而产生违约信用风险,2018年成了信用市场违约大年。

最近,前脚刚有人爆出有房企融资成本最高超15%仍融资无门,后脚又有人大谈房企负债1万多亿,超过新西兰、科威特等国GDP。无论是老生常谈,还是谈虎色变,亦或危言耸听,负债始终是谈论房企绕不过去的一个话题。由于房地产行业项目规模大、开发周期长、占用资金量大的特性,大部分地产开发商的负债率居高不下——借新还旧、表外融资……他们的命根、“神龙见首不见尾”的资金,总能成为众人关注的焦点。

随着房地产销售与收入规模的扩大与增长,行业整体负债率上升成为必然。

数据分析表

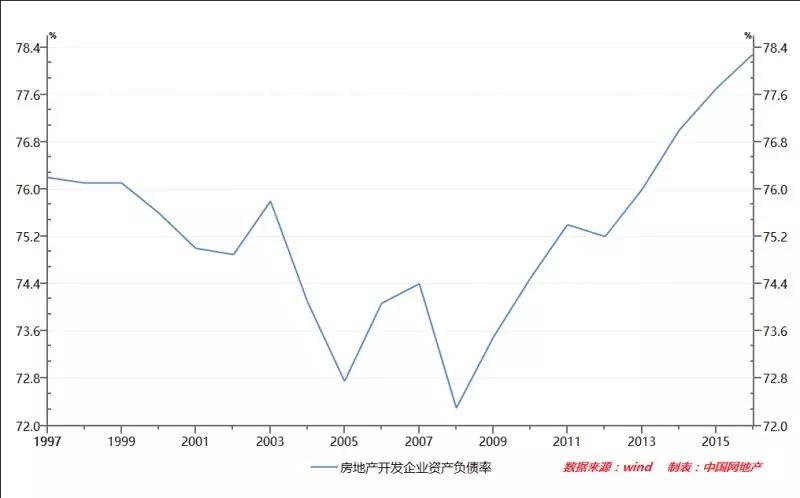

据国家统计局数据显示,在1997-2016年间,房地产开发企业资产负债率在2008年降至最低值72.30%。此后,除在2012年同比略有下降外,数值每年都有提升,直到2016年到达最高值78.30%。

而据wind数据显示,2017年A股136家上市房企负债合计超过6.58万亿元,同比增长34%,房地产行业的平均资产负债率不断上行,已经达到了2005年以来的最高点至79.08%。截至2018年一季度末,平均资产负债率小幅上升至79.42%。

数据分析表

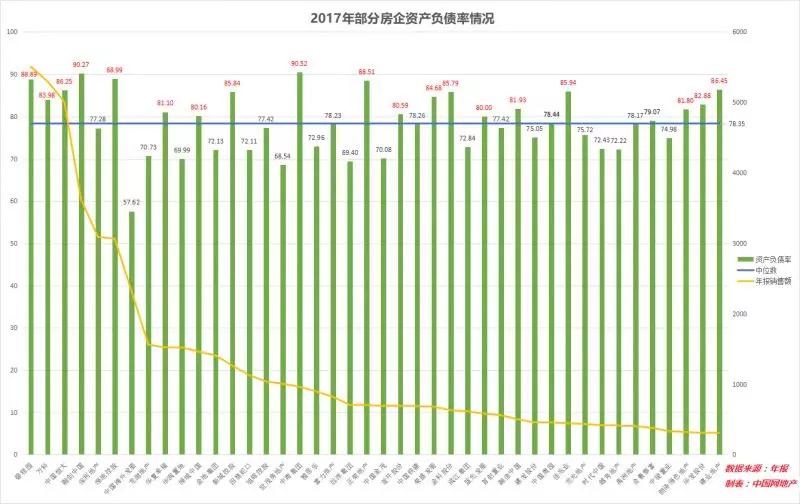

如上图所示,该组资产负债率数据选取了2017年销售额300亿以上的部分房企,负债率在70%以下的房企仅四家,中位数为78.35%。龙头房企的资产负债率毫无悬念地超过了80%,此外还有五家销售额在千亿以上的房企负债率也超过了80%;销售额在500亿-1000亿之间,有七家房企负债率大于等于80%;销售额在300亿-500亿之间,有四家房企负债率大于80%。

在以上19家负债率超80%的房企中,2017年销售额增长率超过50%的房企有9家:3000亿以上规模2家,千亿规模1家,近千亿1家,500-700亿规模4家,300亿规模1家。2017年增长率不足50%,但2016年超过50%的有8家:3000亿以上1家,千亿以上2家,500亿-700亿规模2家,300-500亿规模3家。此外,万科近两年保持了40%-45%的增长率,绿地则为10%-20%的增长率。

连续两年保持较高销售额增长率的房企,除融信中国外,负债率皆超过了85%,中南集团负债率更是高达90%。举债带来的规模扩张肉眼可见。

当然,还有近三年连续维持88%左右的负债率,销售增速却一直保持在10%-20%的3000亿规模房企;也有2016年同比大增168.6%,2017年却负增长13.18%的300亿规模房企。

结合净负债率来看,龙头房企中的两强可谓稳扎稳打,另一家则在去年通过赎回全部永续债来主动降负债。3000亿规模中,热衷于并购的某家房企在2017年的净负债率已飙至200%以上,相比于2016年的121.5%和2015年的76%,其扩张的步子迈得越来越大。另一家房企的净负债率虽然由2016年的243%降至178%,但其2017年高达2760亿元的有息负债余额对财务状况有一定的影响。

2017年新增项目多达78个的融信中国净负债率有所反弹,同比上升58个百分点;加速扩张,投资460亿元,获取79个项目的金科股份,净负债率不出意料地上升超过100个百分点至219%。

2017年净利润不尽如人意的中南建设与首开股份两家房企,一位在2017年新增了98个项目,一位还未甩掉80亿元的永续债,净负债率皆有30%-50%幅度的上涨。

诸多房企年内偿债压力有点儿大

数据分析表

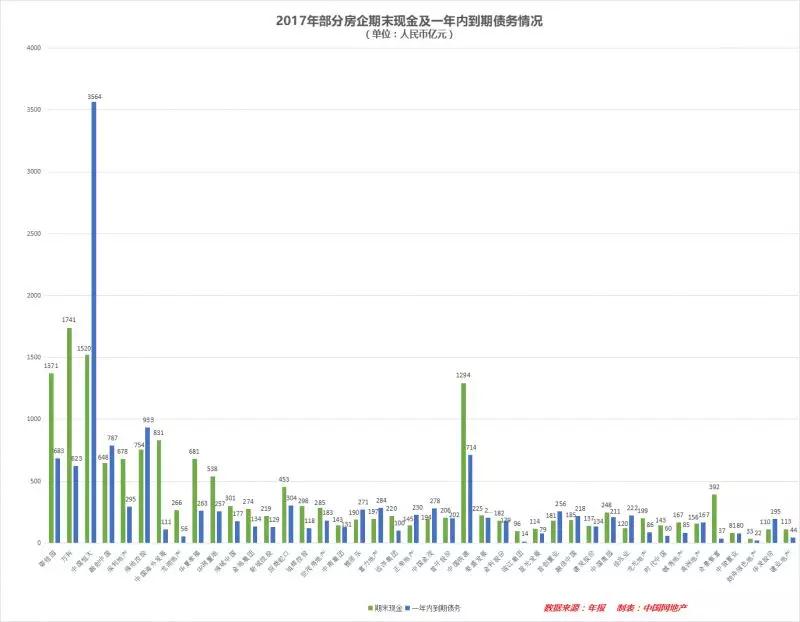

充沛的现金是房企偿债的有力保障之一,若拥有能覆盖一年内到期负债的期末现金,房企便有了底气。

如上图所示,龙头房企现金储备充足,但其中一位拥有两倍于期末现金的一年内到期债务;三千亿规模中,某位“净负债200%俱乐部”成员及某位前成员的一年内到期债务也高于他们期末手中所持现金。近千亿房企中,雅居乐、富力,及500亿-700亿房企中,正荣、金茂、首创、融信,皆有较大偿债压力。在500亿以下,禹州地产、华发股份也是愁云惨淡。

此外,首开、金科、建发、中骏四家期末现金勉强覆盖一年内债务1-4亿元的房企也有一定偿债压力。

数据分析表

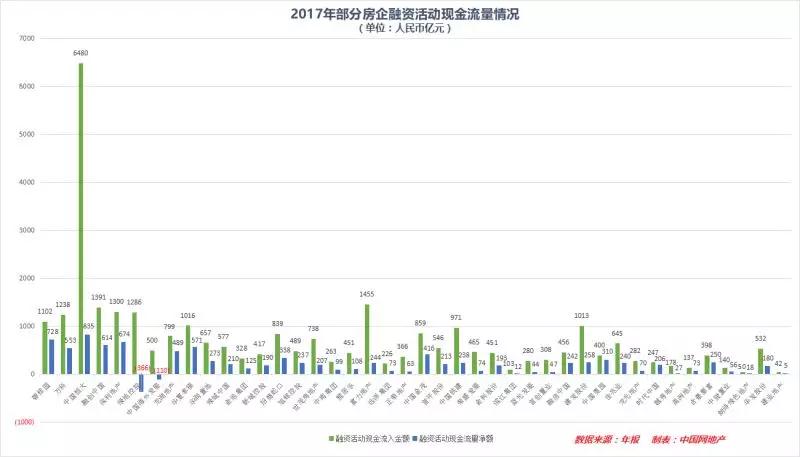

房企的另一有力偿债保障,是稳定的现金流。其中融资活动产生的现金流量能更直观地反映出企业在报告期内的融资流入、流出情况。

如上图所示,某龙头房企以835亿元夺得融资活动现金流量净额之冠,当然它通过融资活动流入了6480亿元,这一数字也是此组数据之冠。与它相似的是富力,流入1455亿元,净额244亿元。

在控制融资规模的同时,归还借款同比增加,导致绿地与中国海外发展两家房企融资活动现金流量净额为负。

距离千亿仅有一步之遥的中南建设,2017年通过融资流入263亿元,同比减少15.78%,这一数字比千亿以上房企中最低的金地328亿元还要少。此外,首创流入308亿元,净额为47亿元;且由于其一年内到期债务状况,借新大部分还旧的情况恐怕会在2018年继续下去。

接下来,让我们把目光聚焦行业,看看一些房企凭本事借的钱,今年能凭本事如期还上吗?尽管央行货币政策有些许松动,但对住宅开发贷和个人房贷的严格限制,让房企借新还旧的难度鲜有减少。

观察1:龙头房企规模转向 稳字当先

网络示意图

5000亿的销售规模和出色的回款率,加上充足的现金及稳定的融资优势,龙头房企的日子过的还不错。

无论行业评述为模仿碧桂园的阳光城,还是“向碧桂园全面学习”的金科,碧桂园的快速扩张、高周转模式在其摘得“宇宙房企”桂冠后令人艳羡。

碧桂园的负债率虽然逼近90%为88.89%,但由于周转快,其净负债率处于56.91的较低水平。有息负债2148亿,短期债务683亿元,期末现金约1371亿元,同时将110.41亿元的利息资本化,短期偿债压力较小。

在2017年预售5508亿元的前提下,碧桂园实现房地产销售现金回款约人民币5003.3亿元。平均借贷成本同比下降44个基点控制在5.22%,融资活动流入约1102亿元,另有约人民币2485.1亿元银行授信额度尚未使用,现金流充沛稳定。不过,碧桂园的资产抵押数额乃TOP3之最,约525亿元,或有负债约350亿元,但对碧桂园来说,数值并不算高。

尽管在2018年5月28日,碧桂园的200亿元小公募债发行遭中止,长租项目融资受阻。但公司4月30日便完成了2578亿元的合同销售额,考虑到碧桂园的优秀回款率,其现金流压力并不大。

同样属于行业龙头的万科近日被曝负债一万亿的新闻,显然是有夸张成分。作为稳健型房企代表,2017年万科净负债率只有8.8%,在这一惊人数字背后是其高达1741亿元的期末现金储备,TOP3中存量最多。有息负债1906.2亿元,短期债务约623亿元,也是龙头房企中短债最少的。

万科的融资手段主要以银行借款为主,占融资额的60.5%,债券占比20.2%,其他借款占比19.3%。从融资成本来看,债券处于较低水平,为2.50%-4.54%;银行借款处于一般水平, 最高为6.765%;其他借款为4.75%-7.90%。万科资产抵押只有约49.87亿元,或有负债处于较高水平约1406.9亿元,充沛的现金是万科规模发展的最大保障。

2018年5月11日,据国家发改委网站披露信息显示,万科企业境外发行债券经国家发展改革委予以备案登记。

此外,暂结股权之争,对万科的融资环境也是一利好消息。

2017年,地铁集团收购万科29.38%的股权,成为公司的第一大股东,宝能方面仍以25.4%的持股比例位居第二大股东。进入2018年,万宝之争的大幕逐渐合拢。自4月起,短短2个月内,宝能共对万科减持13次,合计减持3.29亿股,减持金额约92.62亿元。

作为龙头房企主角之一的恒大,在规模扩张路上也避免不了自身高负债的情况,2016年净负债率就高达432%,但在2017年经过引入三轮合计1300亿战略投资,赎回1129亿元全部永续债等一系列增资降债的运作,其净负债率大幅降低至184%,成效显著。同时在2017年业绩发布会上,许家印称还要在2020年前将负债率降低到行业中低水平,向三低一高模式迈进。

在报告期内恒大融资活动流入高达6479.8亿元,远远超过碧桂园1102亿元和万科1238亿元,其中大部分都被拿去偿还了借款,这也是恒大负债率降低的最主要原因。据数据显示,其短期债务多达3564亿元,期末现金尽管有1520亿元,但在2018年融资通道持续收紧的情况下,恒大想继续保持2017年高额的融资活动流入金额是比较困难的,其短期偿债压力不言而喻。

不过,正如恒大总裁夏海钧在2017年财报发布会上所言的:“在融资困境渐难的今天,恒大的融资成本其实是在降低,对于中小房企来说是个困难,但对恒大来说是个机会。”

龙头房企在市场中占比体量大,在融资政策收紧背景下,既要保持规模发展不至于过快下滑,又能分散去杠杆风险,责任依然重大。

观察2:黑马房企的扩张之路

网络示意图

2017年被称为史上调控最密集的一年,在这样的市场环境下,规模房企凭借自身品牌、城市布局以及投资能力的优势,销售业绩继续大幅增长。据统计,2017年TOP10房企集中度达24.1%,而这一数字在2015、2016年分别为17.05%、18.35%。

在规模扩张的大环境下,融创成为了2017年房地产行业不容忽视的“黑马”,在并购万达大量物业后,融创规模化扩张进一步加速,并一跃升为增长最快的大型房企之一。

高速扩张也使得其资产负债率超过90%,净负债率更是由2016年的121.5%涨至202.48%。同时由于并购万达项目后也夹带了有息负债,报告期内短期债务约787亿元,占有息总负债的28%,债务结构比较合理。期末现金储备648亿元虽未能完全覆盖短期债务,但凭借融创销售规模来看,回款负担债务问题不大。

年中,融创受让万达76个酒店的同时,通过与大连万达商业地产13个文旅项目的合作,获取了大批价低质优土地。汪孟德在业绩会上表示融创非常看好文旅板块的发展,并且会和万达形成协同优势,相信3-5年后这方面业务将给融创带来比较好的收益。

值得注意的是,虽然融创获得部分优质土地,但在与万达文旅项目的交割上,已于2018年4月23日第三次延期。

此外,双方同意交割后文旅项目维持“四个不变”。然而,文旅项目在万达手中运营不利,无论是大连金石滩项目流产,还是武汉万达电影乐园停业,亦或是长白山项目亏损,其主题乐园也远未达到其“要让迪士尼中国在未来10-20年都无法盈利”的雄心。在“四个不变”的前提下,文旅业务能否给融创在5年后带来好的收益,还需打一个问号。

一个曾在2014年能够力压万科夺魁的绿地,如今却被甩开了一个身位。

2017年报告期内,绿地资产负债率88.99%,已连续三年居高不下,净负债率178%虽然有所下降,但其高达2760亿元的有息负债,对其财务健康影响较大。且期末现金储备754亿元相较933亿元的短期债务也有一定的缺口。

自2016年涉及60亿元金额的云峰债违约风波,2017年绿地旗下子公司个别企业发生逾期借款约4.58亿元。接连的打击对绿地的融资环境多少有一定影响。2017年平均融资成本5.19%,比同属国资背景的保利4.82%和中海4.27%成本较高。

需指出的是,保利2017年加大了新项目投入约2765亿元,新增容积率面积同比增长88%,其新增有息负债的综合成本为4.98%,这一数字依然比绿地的平均融资成本要低。同时,绿地融资活动产生的现金流量净额为-366.19亿元,比中海的-109.84亿元还要低上不少。

另外,绿地资产抵押的总额也是千亿房企中最高的一家,达2241.59亿元,股权质押占A股合计比21.77%。尽管绿地表示将谋求多元化发展,寻求利润突破的战略,但其房地产2018年一季度销售金额同比减少16.97%至485.97亿元。对已连续多年“掉队”,销售额负增长显然不是一个好的信号,在资金紧张的2018年,绿地显然将面临较大压力。

华夏幸福资金链紧张的传闻,始于2017年底的一篇文章。直到2018年4月,华夏幸福被上交所问询18个经营问题,7天后华夏幸福发布了长达39页的回函,这出“薛定谔的现金流”大戏才算告一段落。

2017年,受重仓的大北京区域多城市限购对销售回款的影响,华夏幸福经营活动产生的现金流量净额近三年首次为负数,且高达-162.28亿元,同比大幅下降309.04%。其中,前三个季度均为负值,分别约为-24亿元、-19亿元和-182亿元。到了2018年第一季度,这一数字为-96亿元,说明华夏幸福加大了开发项目的力度,但与此同时,公司获得了中信银行总额不超过315亿元的集团授信额度,可谓雪中送炭。

2017年,华夏幸福的净负债率为60%处于行业较低水平,且与去年基本持平。期末约681亿元的现金储备也完全覆盖了短期263亿元的债务,偿债压力较小。

融资方面,华夏幸福2017年整体平均融资成本为5.98%,其中银行贷款的平均利息成本5.74%,债券平均成本为 5.30%,信托、资管等其他融资的平均利息成本7.73%,大部分融资依靠产业园区。

在过去的五年中,华夏幸福融资近3000亿元,净利润也连续四年保持了30%左右的增长率。然而,环京限购对华夏幸福房地产业务的冲击不容忽视。另外,华夏幸福异地复制已逐步兑现的产城模式,在前期投入较大的情况下,是否能因地制宜还未为可知;且PPP模式投入大、周期长、回款难的问题普遍存在。同时,也应考虑不同地方政府的财政承受能力,人大财经委副主任委员贺铿在2018年5月19日称,“中国的地方债大概是40万亿,但地方政府就没有一个想还债的,甚至许多地方连息都还不起。”

观察3:向“千亿”销售额冲刺的发债大军

“但凡想快速扩张规模的房企,几乎都走在高负债的路上。”

网络示意图

对于向千亿规模销售挺进的房企而言,规模关乎生存,而“找钱”解决生存问题。在资本市场,有规模才好讲故事,并且也是金融机构很关注的一个权重。受益2015年融资政策宽松,大量房企举债扩张拿地,自身负债水平水涨船高,而随着2017年以来房企各种融资渠道被卡,一些此前融资成本较低、负债水平较高的规模房企,也开始拿取更贵的钱,甚至不计成本只为拿钱。

2017年报告期中国金茂实现了签约销售693亿元,在业绩发布会上,管理层就表示“未来3年,集团销售将继续保持50%的复合增长率。“这意味着其将在3年内冲击2000亿签约销售。

在财务方面其资产负债率相比同规模房企也控制在70.08%的较低水平,得益于多元化融资手段,平均融资成本只有4.83%,在境内融资的同时还发行共计18亿美元的永续债、中期票据等境外融资。

短期债务为287.27亿元,而期末现金结余约只有194.07亿元,并未覆盖短期债务,但鉴于其还有近445.4亿元银行授信额度,偿付短期债务并无太大问题。

值得关注的是,在2018年6月5日最新业绩公告上,中国金茂前五月已累计完成签约及成交销售额567.95亿元,有望在2018年首次突破千亿大关。

同样以千亿销售为目标的荣盛发展报告期内实现了签约销售额679.3亿元,资产负债率高达84.68%。作为河北省首家IPO上市的房企,荣盛发展在进军千亿之路上采取了高质押、高负债的发展模式。

为了持续补充现金流,除了通过债券、信托、股权等传统融资手段外,还利用PPN、ABS等新型融资手段,平均融资成本6.5%。期末现金约225.11亿元,完全覆盖短期债务206.21亿元,并且银行授信额度还有约497.56亿元并未使用。

值得注意的是,虽然目前并无债务违约风险,但其频繁进行的股权质押高达41.71亿股,占A股合计比达107.22%,则可以看出其在找钱路上的艰辛。

四川地产龙头蓝光发展报告期实现了签约销售581.52亿元,纵观2015、2016年分别实现的183亿、301亿元销售额,年均增长几近翻倍。集团资产负债率80%。

期末现金约114.09亿元,足以偿还短期债务78.94亿元。稳定的财务结构使得融资成本已由2015年的10.26%大幅下降至2017年的7.19%,同时还有银行授信额度249.25亿元可以动用。除了传统融资外,还取得了私募债50亿、中证ABS 9亿批文以及ABN票据13.9亿元、永续票45亿并成功发行30亿。

为了维持规模发展及持续补充现金流,2017年股东股权质押达8.02亿股,占A股合计比37.57%,这也增加了未来股票价格波动对集团发展带来的不确定性。

为2018年定下签约销售1200亿元目标的融信中国2017年实现了签约销售502.2亿,作为闽系房企,通过高杠杆实现强扩张效应可以算是闽系房企的特色,但不可避免的在高杠杆背后普遍存在“高负债”现象。

其资产负债率81.93%,净负债率则大幅上升至159%。其短期债务多达218.44亿元,而期末现金约只有184.73亿元,短债偿付存在一定压力。而平均融资成本虽然处在6.9%水平,境外发债也只有2.25亿美元,但高杠杆造成的直接影响使得利息资本化后支出高达40.18亿元。

欣慰的是,在截止2018年5月31日的最新业绩公告中,融信中国前五月签约及成交额就已接近去年全年销售总额达到了人民币447.29亿元,随着业绩持续增长及往年优质土储的进一步释放,融信中国有望实现千亿销售的目标。

观察4:奔“五百亿”的房企境况各不同

网络示意图

在行业集中度愈来愈高的当下,将规模做大才能有更高的生存空间已成为房企共识,强化土地储备更是房企规模扩张的重要手段之一。而拿地扩张最重要的融资方面伴随政策渠道的逐渐收窄,如何控制成本、优化债务结构,也成为房企不得不面临的难题。

停牌两年之久的佳兆业历经锁盘资金链断裂、高管离职、资产冻结等一系列危机,并因违约成为首家美元债务违约的房企,2017年一季末复牌重归行业。在2018年公布的2017全年业绩中,实现签约销售额447.14亿元,核心净利润也实现扭亏为盈由2016年亏损42亿元增长至2017年盈利24亿元。

为了完成自救,高息举债也推高了自身的负债水平,报告期内其资产负债率达到85.94%,净负债率高达300%。因曾出现债务违约也提高了集团融资难度,平均融资成本达约8%。

期末融资总额达1111.73亿元,一年内到期债务221.73亿元,约占融资总额的19.94%,而其期末的现金结余约212亿元,偿还短期债务有一点压力。

在境外发债也多达51.59亿美元。得益于良好的债务结构控制,其境内债务多于2-5年内到期,而境外债务也多在3-5年到期,间接降低了集团偿债风险。

同样是依靠优化债务结构降低负债水平,另一家房企越秀地产2017年报告期实现签约销售408.7亿元,并喊出2018年550亿销售额、2020年冲击1000亿的口号。在规模增长下集团资产负债率72.22%,净负债率72.8%,作为国内唯一拥有REITs平台的房企,其平均融资成本只有4.3%,境外发债共计5亿美元。

其短期债务84.62亿元,只占期末融资总额的17.74%,期末现金166.55亿元足以覆盖集团短期经营负债,短期债务并无偿付风险。

为2018年制定了签约销售660亿目标的龙光地产在2017年报告期实现了签约销售额434.2亿元,资产负债率75.72%。

在冲刺规模的同时,龙光地产在财务结构方面控制的也十分出色,期末现金储备约198.78亿元,一年内到期债务只有85.63亿元,资产抵押及担保部分也分别只有86.7亿元、27.77亿元,可动用资金完全覆盖短期债务。集团平均融资成本也控制在5.8%的较低水平,且除债券、银行借贷等传统融资手段外,还发行共11.06亿美元票据,使得集团拥有充足的现金储备抵御集中兑付风险。

而随着粤港澳大湾区的建立,此前低调布局的龙光地产土地储备可以说是非常优质。其土地储备权益总货值达5200亿元,仅大湾区的权益货值就高达4184亿元,占公司总权益货值的81%。

观察5: 结构单一房企可能加速离场

网络示意图

当下,房地产行业限贷、限售甚至限价等政策不断出台,房企资金压力愈发严峻,大肆举借新债偿还旧债在整体融资政策收紧、融资放款出现减缓甚至暂时中止。下半年可能会有较多中小房企违约风险事件发生,对于那些布局结构单一、规模较为集中的房企,其产业局限性也很可能成为“压垮骆驼的最后一根稻草”。

2017年12月26日被曝出旗下子公司公司债违约的中弘股份,其持有的北京两个商办项目就受到调控政策巨大影响导致销售全面停滞,且致使先期部分购买者退房。2017年签约销售额为负2.11亿元,也是2017年已披露年报中唯一一家销售额为负的房企。

年报期中弘的短期债务97.33亿元,而期末现金只有6.24亿元,通过对比,2016年房地产营收占比高达92.88%,而2017年则为负34.27%。短期、长期债务已分别逾期8.71亿元、0.12亿元,利息逾期0.63亿元。

祸不单行的是,随着时间推移,2月底第一大股东因对外担保的违约被司法冻结全部股份,而其股权质押部分22.21亿股,占持股比例高达99.7%。在2018年6月13日发布的最新公告中,其累计逾期债务本息已多达36.87亿元。

融资难对中小房企影响巨大,大型国企日子也谈不上好过,天房发展的大股东天津最大国有房企天房集团日前就被中信信托公告曝出应于5月18日偿还的2亿本金及利息可能存在违约风险,随后天房集团于到期日足额偿付到期本息,虽然并未发生实质性债务违约,但却引发了市场对天津地方国企债务风险的担忧。

在2017年年报中,天房发展实现签约销售65.15亿元,资产负债率高达85.54%,一年内到期债务86.69亿元,而期末现金约39.17亿元,只覆盖了短期债务中的45.18%,对此也引起了上交所的来函询问。集团回复不存在偿债及流动性风险,将通过销售回款偿付35亿元以及再融资35亿元备付各类即将到期债务。

需要指出的是,天房报告期内的每笔融资都有部分是用来偿还借款,其共募集资金净额63.19亿元,用于偿还金融借款就达30.45亿元。

另一方面,房地产开发经营仍然是集团核心业务,其收入就占据主营业务收入的96.76%。而从布局来看,项目大多集中分布于天津,少部分项目在苏州,2017年年报中也仅有天津项目贡献了收入。而天津和苏州,也正是此轮房地产调控的重点城市。

偿债高峰期 购房者要小心

俗话说:“欠债还钱,天经地义。”

网络示意图

房企自2015年以来发行的公司债期限结构,普遍将在2018-2019年到期回售。据不完全统计,2018年公司债需要偿付的规模就达1613亿元,是2017年的2.3倍。同时存续公司债在2018年回售超过3800亿,2019年也有接近3700亿。而据业内人士披露,这还不包括大量需偿还的表外资金。

2018年,众房企的普遍状态是“求钱若渴”,和去年的土地饥渴迥然不同。融资收紧,钱从哪来?稳定的现金流和充沛的现金存款,是偿债的最好保障,但在市场分化越发严重的当下,那些布局区域单一、限售严格的企业依靠回款偿债的路走不通了,那些在去年投资过猛现金紧张的企业今年的偿债关也不好过。市场的异动,或许会导致又一轮企业并购潮。也不排除市场上再现烂尾项目,所以个人购房者今年选择项目要格外小心。

注释

①资产负债率:资产负债率=(总负债/总资产),是企业负债总额占企业资产总额的百分比。通常情况下,资产负债率被用来反映上市公司的负债水平。

②净负债率:净负债率是反映资产结构的指标,净负债率=(有息负债-货币资金)/净资产,其中有息负债选取的是短期借款,一年内到期的长期借款、长期借款、应付票据和应付债券之和。

③薛定谔的猫:是一个思想实验,一只猫在封闭的箱中处于死活叠加态,既死也活,需要打开箱子看它才能决定其生死。“薛定谔的XXX”是从“薛定谔的猫”演变、流传开的一种调侃,表示事物的不确定性,是并不严谨的说法。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产