首页>机构:住宅投资回报率显著下滑 商业地产仍可期

来源:地产中国网 2015-05-21 12:05:00 作者:王莉 李湾湾

今年以来,政策利好频出:两会支持合理住房需求、央行降息降准、“330政策”出台等等,政策叠加之下,房地产市场缓慢呈现回升势头,不少先前观望的购房者开始摩拳擦掌,跃跃入市。然而,那边,市场转向则似乎已成定论。

那么,房子到底还能不能买?如果还想买房,哪里的房子更值得买?住宅的投资价值还有多大?专业机构以自己的研究数据为基础给出了一些建议。

近日,研究机构云房数据便发布了《2015上半年中国房地产投资回报率调查报告》,该报告基于对全国十七个大中城市、四类物业的静态租赁回报率(指当前净资金回收售价的占比,是判断房地产投资时机的重要参考)、长期租赁回报率(代表随着租金的动态变化,长期租赁物业可获取的回报率的大小,是判断未来房地产租金动态收益情况的参考)以及5年租赁后转售回报率(包含租金回报和房产增值的两部分收益,入住判断转售房产的最佳时机)的统计,推出了一系列房地产投资回报率的数据。相对于静态的供求关系数据,房地产投资回报率的数据将动态的租金及房价数据综合考虑在内,以求能够更客观而全面的反映市场变化。

以下为分类市场的投资回报数据。

普通住宅:存在一定的泡沫 去投资化明显

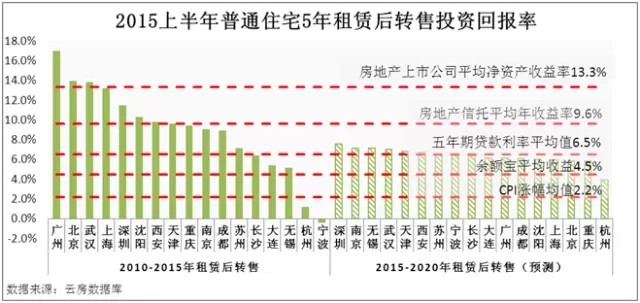

就普通住宅租赁回报率而言,2015上半年,普通住宅静态租赁回报率在2%-3%左右,17个城市平均值为2.6%。长期租赁回报率随着租金涨幅的收窄,有小幅下降,平均值为6.1%。历史转售回报率出现明显分化,总体水平下降为8.9%,但不同的城市间分化明显,宁波甚至出现了负值。

对此,《中国房地产投资回报率调查报告》分析称,随着房价涨幅的进一步收窄,预计未来转售回报率将向长期租赁回报水平靠近。

从租赁投资回报率上来看,2015上半年,普通住宅市场静态租赁投资回报率在1.8%-3.5%之间,而普通住宅市场长期租赁回报率主要集中在5%-7%之间。

对此,《中国房地产投资回报率调查报告》认为,仅从回报率数据上看,住宅市场存在一定的泡沫。由于租金与房价往往存在一定的合理比例,根据国际租售比合理区间推断,静态租赁回报率应该为4%-6%,而我国水平远低于国际标准水平,侧面反映了房价水平与真实价值的背离。

从历史租赁后转售回报率上来看,2015上半年,普通住宅历史租赁后转售回报率总体处于高位,但水平有所回落,城市分化加大。

《中国房地产投资回报率调查报告》预计,未来房地产市场将逐步回归理性,转售回报率在约6%左右。

高档住宅:静态租赁回报率不高 长期租赁回报涨幅度不大

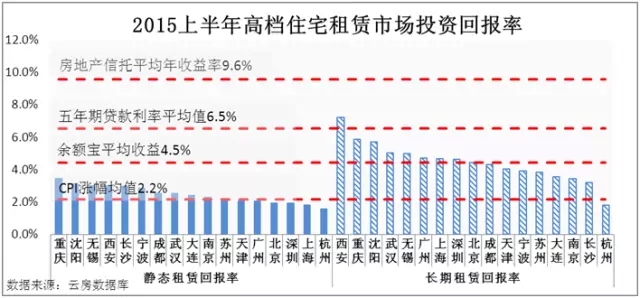

就高档住宅的租赁回报率而言,《中国房地产投资回报率调查报告》分析称,2015上半年,高档住宅回报率水平总体回落,各城市差异不大,相对平稳。首先,17个城市静态租赁回报率平均值为2.5%,静态租金回报仍然不高;其次,随着租金涨幅的收窄,长期租赁回报率下降,2015上半年17个城市平均值为4.4%;再次,在房地产市场形势下行的背景下,2010-2015年租赁后转售回报率出现下降,平均值为8.4%;最后,预计未来5年租赁后转售回报率将为5%左右。

从租赁回报率来看,2015上半年,高档住宅静态租赁回报率在1.6%-3.5%之间,平均水平为2.5%,而高档住宅长期租赁回报率主要集中在3%-6%之间。

《中国房地产投资回报率调查报告》认为,与普通住宅相比,高档住宅租金变化相对平稳,租金涨幅不大,大部分城市高档住宅长期租赁回报仅接近或低于余额宝平均收益,可以说静态租赁回报率不高,长期租赁回报上涨幅度不大。

从历史转售回报率上来看,高档住宅2010-2015年租赁后转售回报率平均值为8.4%,大部分集中在5%-11%之间。与2009-2014年的12.4%租赁后转售回报率相比,转售回报率下降了4个百分点。

《中国房地产投资回报率调查报告》认为,在经历了2014年价格的下降后,大部分城市高档住宅价格出现了明显回落,但大部分城市租赁后转售回报率仍高于五年期贷款利率,转售回报率水平较高。但是随着未来投资需求的大量减少,高档住宅的自住性将更加明显,《中国房地产投资回报率调查报告》预计,转售回报率将理性回落,2015-2020年回报率约4%-6%。

写字楼:投资价值明显高于住宅市场

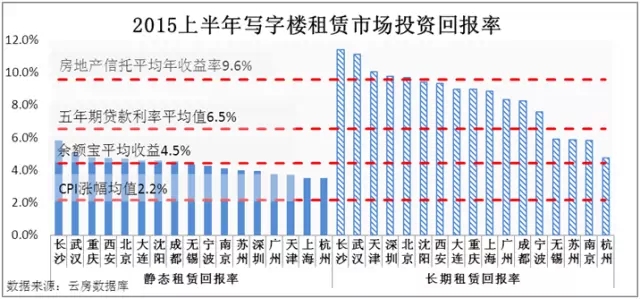

就写字楼租赁回报率来说,2015上半年,写字楼静态租赁回报率平均值为4.3%,长期租赁回报率平均值为8.5%,租金回报相对较高。租赁后转售回报率有所回落,2010-2015年租赁后转回报率为11.8%,2015-2020年租赁后转售回报率为7.7%。

《中国房地产投资回报率调查报告》认为,与住宅市场相比,写字楼租赁回报相对合理。

就租赁回报率而言,2015上半年,写字楼静态租赁回报率平均值为4.3%,接近余额宝平均收益,可以说写字楼静态租赁回报率约为住宅市场的2倍。

《中国房地产投资回报率调查报告》分析称,对于写字楼来说,其投资价值明显高于住宅市场,尤其是核心地段的高品质写字楼,具有较高的保值性,能获得较高的静态租金回报。

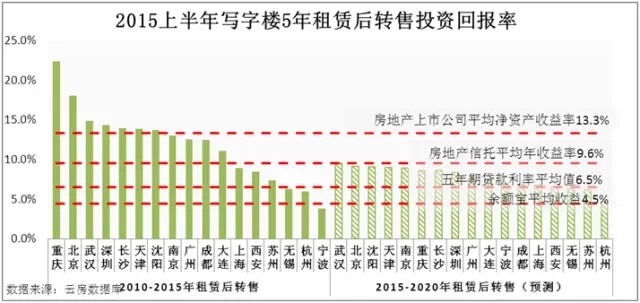

从历史转售回报率来看,写字楼市场2010-2015年租赁后转售回报率平均值为11.8%,主要集中区间为8%-15%。5年租赁后转售回报率受价格波动影响较大,受2010-2011年价格的大幅上涨,大部分城市写字楼市场转售回报率高于房地产信托收益率9.6%,转售回报较高。

《中国房地产投资回报率调查报告》认为,随着写字楼市场的快速开发建设,大部分城市供需紧张得到缓解,部分城市写字楼市场出现供过于求的局面,租金、价格上涨趋势减缓,预计未来写字楼转售回报率将有所下降,2015-2020年大部分城市写字楼市场5年租赁后转售投资回报率将在7%-10%之间。

商铺:租金回报出现回落运营风险较大

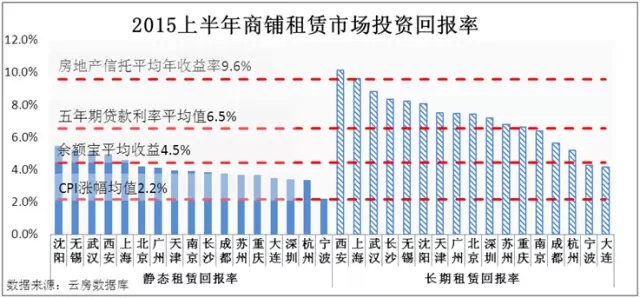

就商铺回报率数来说,从2015上半年商铺市场投资回报率数据中可以看出,商铺市场租金回报总体平稳,转售回报小幅下降。

对此,《中国房地产投资回报率调查报告》分析称,各城市间,回报率数据差异较大,这主要是由于商铺的投资受区域位置、经营方式、需求支撑等多重因素的影响。在获得高回报的同时,投资商铺市场也需要承担较大的经营风险。

从租赁回报率上来说,2015上半年,商铺市场静态租赁回报率平均值为4.0%,主要集中在3.5%-5.0%之间;长期租赁回报率平均值为7.2%,主要集中在5%-9%之间。由此可见,商铺市场租金回报水平略高于住宅市场,但低于写字楼市场。

《中国房地产投资回报率调查报告》表示,近年来,连续多年针对住宅市场的宏观调控使得房地产开发企业转战商业地产市场,商铺市场供应大量增加,市场供求关系发生逆转,大部分城市出现供过于求的局面。尤其在电商的快速发展下,传统零售行业,如小商品类、家电类的传统商铺,受到的冲击相对较大。所以,从回报率数据来看,商铺租金回报出现回落。此外,商铺投资门槛相对较高,运营风险较大,即使同一城市,不同区位的商铺回报也相差较大。但对于地理位置优越的商铺,仍然可以获得相当高的收益。

从历史转售回报率来看,商铺市场2010-2015年租赁后转售回报率平均值为14.9%,各城市回报率差异较大。其中,成都、西安、重庆、深圳、武汉排名前五,回报率超过20%,与之相比,杭州商铺转售回报率不足5%。

《中国房地产投资回报率调查报告》预计未来五年,商铺市场2015-2020年转售回报率预测平均值7.4%。预测将在6%-10%之间。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产