中国网地产讯 12月16日,据上交所披露,金隅集团拟发行15亿元可续期公司债券。

据募集说明书显示,债券牵头主承销商、债券受托管理人为一创投行,联席主承销商为中信建投证券股份有限公司。债券名称为北京金隅集团股份有限公司2021年面向专业投资者公开发行可续期公司债券(第二期),债券基础期限为3年,以每3个计息年度为一个周期(重新定价周期)。在每个约定的周期末附公司续期选择权,发行人有权选择将本期债券期限延长1个周期,或选择在该重新定价周期到期全额兑付本期债券。起息日为2021年12月21日。

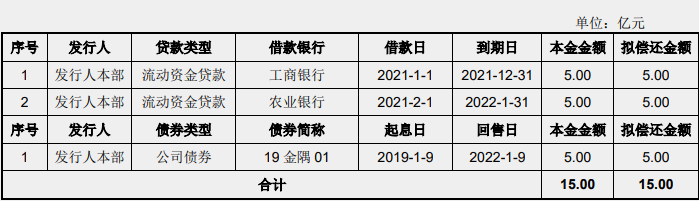

本次债券采用分期发行的方式,本期债券为本次债券的第三期发行,发行规模为不超过15亿元(含15亿元)。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产