9月23日,世界四大会计师事务所之一普华永道发布的《2021年半年度中国银行业回顾与展望》显示,今年上半年,上市银行业绩有所改善。57家上市银行的整体净利润同比增长12.21%至1.02万亿元,有52家银行的净利润同比增长。上市银行信用资产减值损失计提下降5.95%,致使净利润增长幅度超过拨备前利润。

普华永道报告指出,今年上半年,大型商业银行和股份制商业银行平均总资产收益率(ROA)均略有上升,城农商行则基本持平。大型商业银行、股份制商业银行和城农商行净利差、净息差普遍呈收窄趋势。今年上半年,上市银行贷款收益率稳中有降,主要是进一步响应支持实体经济的号召,降低企业融资成本所致;同时贷款市场报价利率(LPR)继续深化改革潜力,引导利率下降。

从资产质量来看,截至今年6月末,上市银行不良率下降、拨贷比上升,贷款资产质量指标稳中向好。2021年6月末,57家上市银行整体不良率从2020年末1.51%降至1.44%,逾期率从1.49%降至1.45%。不良率在2%以上的有6家,均为城市商业银行,主营地区较为集中在东北、环渤海和中西部。另有8家城农商行不良率低于1%,主营区域较为集中在长三角。

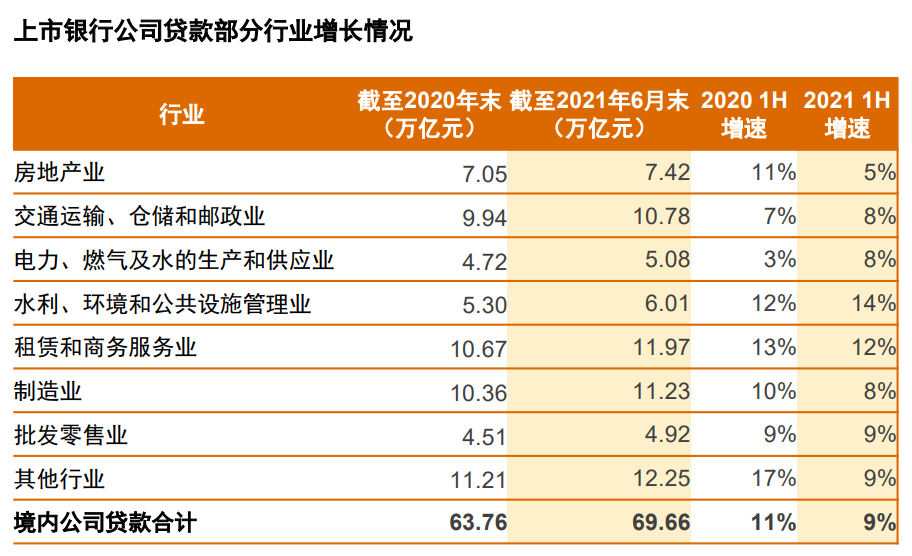

值得一提的是,受房地产贷款集中度管理等政策影响,今年上半年,上市银行房地产企业贷款增速显著降低,从2020年上半年的11%回落至2021年上半年的5%;住房按揭贷款受该政策影响增速也有所放缓,占比回落。

在房地产企业贷款增速显著降低的情况下,今年上半年,上市银行房地产企业贷款的资产质量如何?普华永道中国内地金融业合伙人王伟回复澎湃新闻称,总体来说,今年上半年,房地产贷款不良贷款率持续上升。监管层和国家宏观层面陆续出台了一些政策,对于上市银行来说,如何做好房地产客户质量夯实,还是有很大的操作空间。

普华永道中国内地金融业合伙人谢莹回复澎湃新闻称,从去年下半年以来,国家宏观层面一直在强调房地产企业去杠杆的重要性。对于房地产企业的监管,还实施了“三道红线”、房地产贷款集中度管理等金融审慎制度,以及在有些城市,“三道红线”属于红档的房地产企业是不具备参与土拍的资格。

“监管机构做了相关风险评估,有足够的信心和经验去妥善处理房地产行业的问题,避免个别房企的问题向整个行业或者上下游企业的风险传达,尽量恢复市场信心,降低房地产行业对金融市场的负面冲击。同时,中国监管机构也在合理引导市场,避免引发债券市场的剧烈波动。”谢莹说。

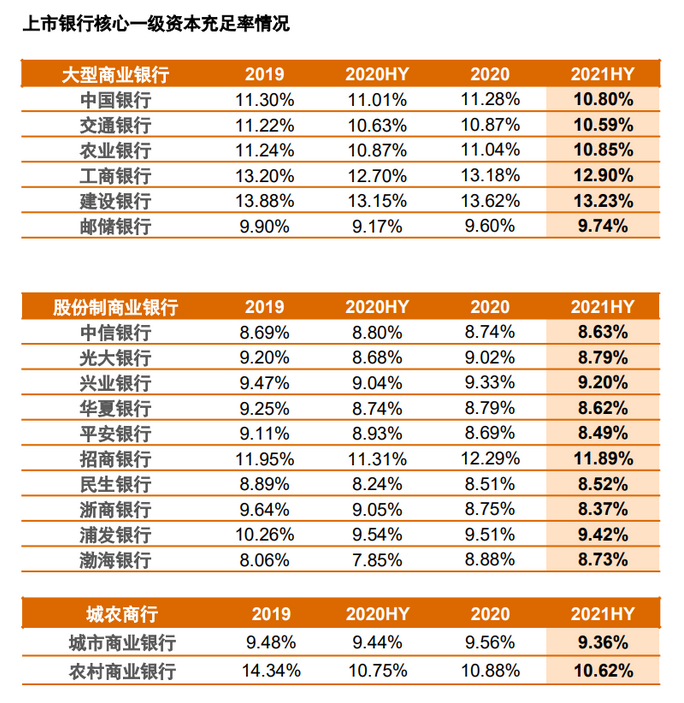

资本充足率方面,截至今年6月末,上市银行的核心一级资本充足率普遍下行。与此同时,截至2021年6月末,个别股份制商业银行及城农商行的核心一级资本充足率已经逼近监管要求,需要进行相应的补充。

普华永道中国内地金融业合伙人胡亮解释,这主要因为风险加权资产增速超过核心一级资本的增速,导致核心一级资本有所下降。2021年上半年各上市银行通过永续债、非公开发行、可转债及二级资本债等方式,共募集资本4903.8亿元,较2020年上半年减少4963亿元,降幅达50%,资本市场融资难度加大。

“中长期看我国商业银行的资本仍然将持续承受较大压力,因此商业银行需要加速业务转型,同时更加高效经济地利用资本。”胡亮表示。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产