城市聚焦>房企融资收紧:135家负债超8万亿 新城控股排第六

来源:新京报 2019-07-23 10:16:27

房地产行业的又一种融资渠道收紧了。

7月12日,国家发改委发布《对房地产企业发行外债申请备案登记有关要求的通知》,要求房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务;房地产企业在外债备案登记申请材料中要列明拟置换境外债务的详细信息,包括债务规模、期限情况、经我委备案登记情况等,并提交《企业发行外债真实性承诺函》等。

2018年至今,房地产调控政策越来越频繁地落地,调控范围从国内发债向海外融资、信托等渠道扩散。

新京报记者根据Wind数据整理发现,135家上市房企的负债总额正不断增加,到2019年一季度,负债总计突破8.5万亿元;现金流为正的企业只有51家,占比仅为37.78%。2019年1月1日至今,共有15家房企发布了增发预案公告,数量相比2018年同期增长150%。

“目前的政策是加强监管,房企的正常融资不受影响,但对于大额融资的管控会明显紧缩,这也有助于未来房地产行业稳定长远发展”,中原地产首席分析师张大伟表示,本次受到监管的美元债其实并不是房地产企业的主要资金来源,只是房地产企业面临资金多重管制下的一个板块。

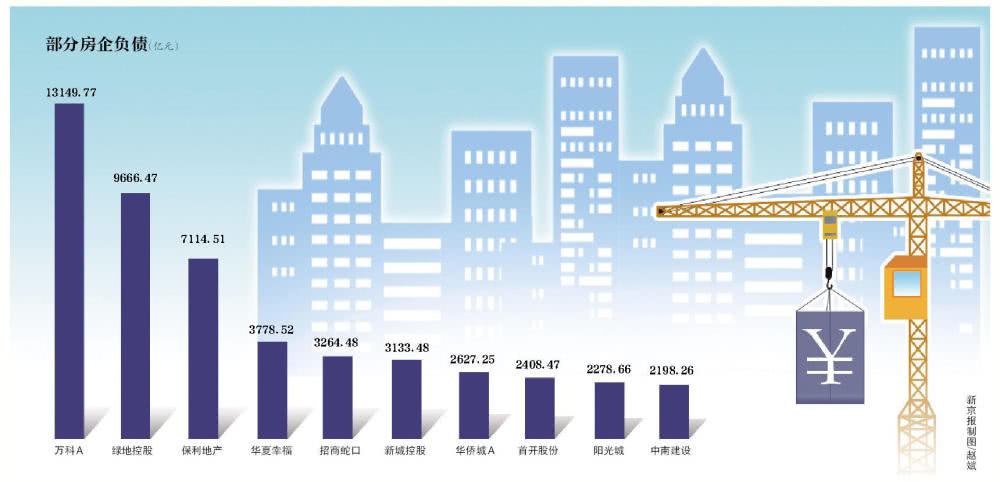

20家房企负债超千亿,新城控股排第六

“为了强化市场约束机制,防范房地产企业发行外债可能存在的风险,促进房地产市场平稳健康发展,对房地产企业发行外债申请备案登记提出要求”,7月12日,国家发改委在上述通知中指出,房地产企业应制定发行外债总体计划,统筹考虑汇率、利率、币种及企业资产负债结构等因素,有效防控外债风险。

6月13日,银保监会主席郭树清在2019年陆家嘴论坛上表示,要防止房地产企业融资过度挤占银行信贷资源。

到了7月,银保监会有关部门负责人表示,为加强房地产信托领域风险防控,针对近期部分房地产信托业务增速过快、增量过大的信托公司,银保监会近日开展了约谈警示,要求这些信托公司严格执行房地产市场调控政策和现行房地产信托监管要求;要求控制业务增速,将房地产信托业务增量和增速控制在合理水平。

如果从数据上来看,从2017年至今,135家房地产企业的负债总计一直在增加。

Wind金融终端数据显示,从2017年一季度至2017年底,135家房地产企业的负债总计分别达5.3万亿元、5.7万亿元、6.1万亿元、6.6万亿元,2018年一季度至2018年底,负债总计分别为6.9万亿元、7.4万亿元、7.9万亿元、8.2万亿元,而到了2019年一季度,135家房地产企业的负债总计突破8.5万亿元。

从个股来看,2017年一季度时,负债合计超过千亿的房地产企业共13家,分别是万科A、绿地控股、保利地产、华夏幸福、招商蛇口、泛海控股、首开股份、阳光城、荣盛发展、泰禾集团、金地集团、华侨城A、中南建设。到了2018年一季度时,负债总计超过千亿的房地产企业达到了16家,新增的三家分别是新城控股、华发股份和金科股份。而2019年一季度,则有20家企业负债超过千亿,新增的四家企业是新湖中宝、金融街、蓝光发展、大悦城。

在过去的两年中,135家房企中负债总额最高的前五名一直是万科A、绿地控股、保利地产、华夏幸福、招商蛇口,其最新负债总计分别达到13149.77亿、9666.47亿、7114.51亿、3778.52亿、3264.48亿。

排行榜第六名则有变化。2017年一季度时,135家房企中负债总额第六的是泛海控股,2017年中报时就成了首开股份,到2018年中报时,新城控股取代首开股份成为负债第六的房地产企业,至今保持第六的位置。

值得一提的是,尽管135家房地产企业的负债总计和负债超千亿企业都在增加,但房企的负债中位数出现了变化。

从2017年一季度到2018年上半年,房地产企业的负债中位数一路增长,从2018年三季度开始,房地产企业的负债中位数下降。

“目前的政策是加强监管,房企的正常融资不受影响,但对于大额融资的管控会明显紧缩,这也有助于未来房地产行业稳定长远发展”,中原地产首席分析师张大伟表示,本次受到监管的美元债其实并不是房地产企业的主要资金来源。

张大伟表示,加强监管的最直接影响,就是目前房地产企业的资金成本相比于之前有所增加,特别是规模比较小的企业,融资成本明显增加。因此,从今年二季度开始,房企的大额度融资将大量减少,房企抢地现象也将明显减少,“特别是那些此前融资渠道较少的房企、负债率高企的房企、中小型房企等,融资难度和资金压力将非常大”。

不到4成房企现金流为正

光大证券表示,随着房地产“前端融资”业务进行收紧,未来信托房地产业务规模将下降,同时项目融资操作也将更加规范。未来政策或将根据执行反馈情况进行调整,预计收紧态势至少持续到四季度。“我们认为,即便未来的政策尺度可能有所调整,但不会背离总体的调控基调。”

至于房企的应对方式,光大证券分析称,除了放缓拿地节奏,减少资本开支,预计房地产开发商还将提高周转速度,加快销售回款,减少对外部融资的依赖。值得注意的是,如果销售不达预期,同时外部融资出现收紧,将导致房企的资金链出现压力。

房地产企业目前资金链是否承压?

与负债率相对应的,135家房企的经营活动产生的现金流净额在2018年全年逐渐好转,但在2019年一季度出现恶化。2018年一季度,135家房企中,只有39家现金流为正,2018年中报时现金流为正的企业扩大到了63家,2018年三季度76家房企现金流为正,2018年底则有92家。不过在2019年一季度,现金流为正的企业只有51家,占比不到4成。

从135家房企的现金流总和上来看也是如此,在2018年全年,房企的现金流情况不断好转。

现金流为负的房企与负债率高企的房企名单有不少重合之处。在2018年一季度,有18家房企的现金流净额低于-20亿元,现金流最少的企业是万科A,随后是保利地产、滨江集团、华夏幸福、招商蛇口、金融街、华侨城A、泰禾集团、荣盛发展、金地集团、新湖中宝、新城控股等,这些都是当年负债高企的房企。

2019年一季度,现金流最少的8家房企,包括万科A、华夏幸福、首开股份、招商蛇口、金科股份、阳光城、新城控股、光明地产,全部低于-50亿元。其中华夏幸福经营活动产生的现金流量净额为-154.53亿元。

除了经营活动现金流之外,流动资产是一项可以在一年内变现或者耗用的资产指标,直接体现企业的偿债能力和变现能力。135家房企的流动资产也出现了下滑。

在2018年一季度、中报和三季度,这些房企的流动资产合计中位数缓慢增长,但在2018年报时,流动资产合计的中位数下滑。

在135家房企中,流动资产最少的几家企业,流动资产几乎都出现减少。2019年一季度,流动资产最少的十家房企分别为ST宏盛、全新好、绿景控股、亚太实业、中房股份、凌云B股、东沣B、ST新梅、ST岩石、*ST舜喆B。其中,ST宏盛的流动资产在2018年底时为7489.28万元,2019年一季度为6552.28万元;绿景控股的流动资产在2018年底时为3.08亿元,2019年一季度为1.47亿元。

融资需求井喷,2019年欲增发的房企增150%

“最近房企的确更加关注资金链的安全,不过,中型房企还是在明显加速拿地,这也推动了房企的融资需求”,张大伟表示。

Wind数据显示,2019年1月1日至2019年7月21日,共有15家房企发布了增发预案公告,从4月开始数量明显增加。

在1月至3月期间,发布增发预案公告的房企包括合肥城建、绿地控股、中洲控股、新城控股、泛海控股、ST新梅等6家房企,而在4月一个月内,就有中航善达、京汉股份、华丽家族、新华联、数源科技等5家发布增发预案。5月-7月,则有荣盛发展、黑牡丹、天地源、泰禾集团等4家公司发布增发预案。相比之下,在2018年同期,6家房企发布增发预案,2019年增发的房企数量同比增长150%。

值得注意的是,2019年不仅发布增发预案的房企大幅增加,增发终止的房企也多了起来。

Wind数据显示,2019年1月1日至2019年7月21日,共有5家上市公司的增发方案终止,分别是中体产业、云南城投、我爱我家、华丽家族、福星股份。

2018年同期,增发方案终止的房企为4家,分别是西藏城投、中房股份、迪马股份、绿景控股。

相比之下,2019年真正实施增发的房企并不如2018年多。2019年1月1日至今,有上海临港和大悦城2家房企发布了增发实施方案公告,而2018年同期,发布增发实施方案公告的房企有3家。

2018年1月1日至2018年7月21日,共有7家上市公司完成资产收购,3家上市公司完成资产转让。这一节奏在2019年明显提速。2019年同期,完成资产收购的房企共11家,还有4家公司在今年完成了资产转让。

云南城投:收购成都会展100%股权失败

为时约两年的重大资产重组,以失败告终。7月17日,云南城投收到证监会出具的终止审查通知书。证监会决定终止对云南城投本次重大资产重组的行政许可审查。

是中国互联网新闻中心·中国网旗下地产频道,是国内官方、权威、专业的国家重点新闻网站。

中国网地产